来源:中国网 更新时间:2023-09-19 09:32:58 阅读量:6437

投资者在基金投资的过程中,往往把注意力都放在“收益”上,而很容易忽略投资的成本。其实,即使是同类型的基金,成本费用的差异可能也会对最终收益造成不小的影响。

基金投顾利用专业投研能力,为投资者争取长期稳健的收益,也会通过“成本管理”来降低成本、创造价值。

今天,我们来看看基金投顾是如何为投资者节省成本费用的。

选择更合适的产品和份额

很多投资者直觉上认为,只要基金产品类型相同,其费率结构和费用水平就是差不多的,不需要额外花精力进行比较,但事实并非如此。例如,主动型产品的管理费率通常高于指数基金,策略相同的主动型产品管理费率也可能不同。这些费率差异,可能影响到投资者最终获得的回报水平。

另外,很多管理人都给产品设置了A、C两种不同的份额,A份额往往一次性收取申购费,不收取销售服务费;而C份额大多免收申购费,但是会按日计提销售服务费。

因此,对于计划长期持有的仓位,配置A份额可能更合适;而对于持有期相对较短的仓位,配置C份额的成本可能相对更低,也就是大家常说的“长A短C”。

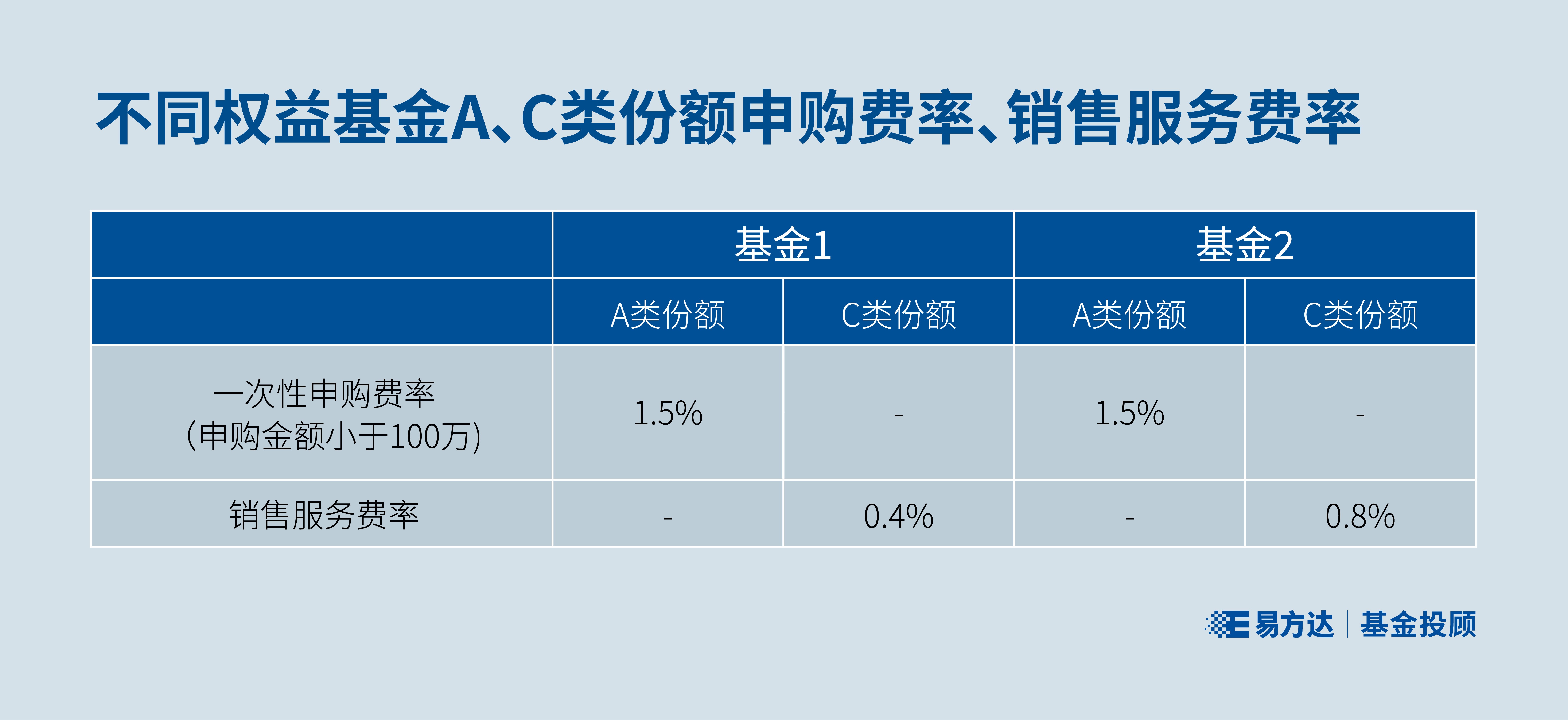

但由于不同基金的申购费率和销售服务费不尽相同,对于A份额持有多长时间才会比C份额更划算这个问题,并没有统一的答案。只有对具体基金的费率结构进行具体分析,才能得出结论。

例如上面两只基金,A份额的申购费率均为1.5%,但C份额的销售服务费率分别为0.4%和0.8%。假设基金净值不变,不考虑其他费用,对基金1来说,持有超过3年零9个月,选A份额更划算;而对基金2来说,持有超过1年零10个月,选A份额就会更划算。

在实际的投资过程中,基金投顾会根据账户的具体策略和基金配置情况,综合考虑基金产品的费用结构,以及不同份额的费率情况,为客户匹配更合适的基金产品和份额,达到优化总体费用的效果。

减少不必要的交易成本

我们知道,基金交易会产生费用,频繁操作可能会侵蚀投资的收益。因此,对于具体的交易操作,基金投顾也有专业的优化算法。

有的小伙伴可能知道,很多基金产品都设置了“惩罚性赎回费条款”,有的基金持有7天内赎回,费率最高能达到1.5%;而目前央行的一年定期存款年利率也仅有1.5%。

此外,还有一部分基金对持有不满30日的份额设置了较高的梯度赎回费率。客户在赎回产品时,系统一般会在持有不足7日时提醒赎回费较高,建议长期持有,但不会再对30日赎回费做提示。

基金投顾在设计策略时,一方面会将换手率作为重要的考量因素纳入策略模型,争取在实现策略目标的前提下,降低交易频率,减少不必要的交易成本。

另一方面,在策略调仓时,投顾系统会检查每位客户的账户持仓,如账户中待调出的基金存在触发惩罚性赎回费的情况,投顾系统会结合账户中基金的实际持有天数,动态确定账户发起调仓的恰当日期。

这样一来,通过一套完整的交易优化策略算法,基金投顾既能够帮助客户有效降低调仓成本,还能让账户保持策略整体运作节奏,尽量减少因延迟调仓带来的摩擦损失。

作为专业的基金投资管理顾问,基金投顾在账户管理中“精打细算”,通过考虑基金综合费率、选择更合适的产品和份额、执行更“省钱”的交易,尽力为投资者优化投资成本,点滴积累,只为细水长流。

注: 基金投资顾问机构已在中国证监会备案,具有从事基金投资顾问业务的资格,但该备案不构成对基金投资顾问机构投资能力、持续合规情况的认可,不代表中国证监会对基金投资顾问业务风险和收益的实质性判断和保证。

声明:本网转发此文章,旨在为读者提供更多信息资讯,所涉内容不构成投资、消费建议。文章事实如有疑问,请与有关方核实,文章观点非本网观点,仅供读者参考。